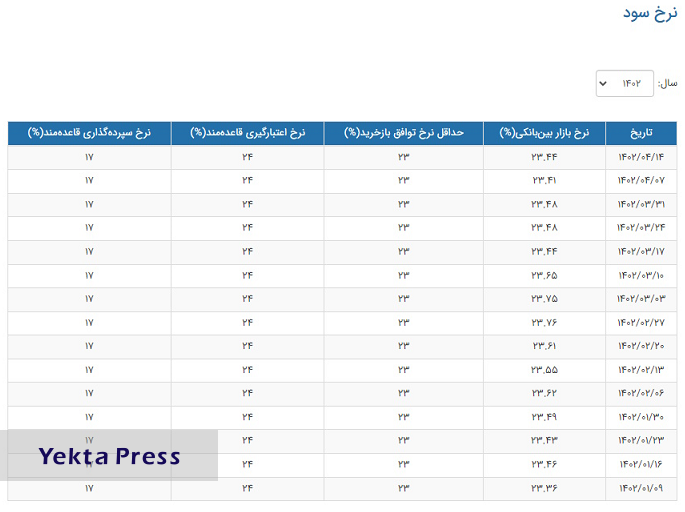

به گزارش گروه اقتصادی یکتا ، نرخ بهره بین بانکی پس از دو هفته کاهش، به میزان 3 صدم درصد در پایان هفته منتهی به 14 تیرماه، رشد کرد و به 23.44 درصد رسید.

نرخ بهره بین بانکی در هفته های گذشته و رسیدن به رکورد 23.76 درصد در 27 اردیبهشت ماه، با کاهش روبرو شده است.

* چرا نرخ بهره بین بانکی افزایش یافت؟

کاهش تقاضای بانکها در عملیات بازار باز در کنار پذیرش همه درخواستهای آنها توسط بانک مرکزی، در هفتههای گذشته موجب کاهش نرخ بهره بین بانکی شده بود.

با این حال، این هفته باوجود پذیرش همه تقاضای بانکها در عملیات بازار باز و نیز خالص تزریق ۲.۴ هزار میلیارد تومانی، به نظر میرسد که رشد ۴ هزار میلیارد تومانی تقاضا نسبت به هفته گذشته و رسیدن آن به بیش از ۱۳۱ همت، موجب افزایش اندک نرخ بهره بین بانکی به ۲۳.۴۴ درصد شده باشد.

نکته جالب توجه در این هفته این بود که هیچ گونه تقاضا و سررسیدی در قالب اعتبارگیری قاعدهمند در سقف کریدور نرخ بهره (۲۴ درصد) وجود نداشت که میتواند ناشی از کاهش فشار تقاضای بانکها برای نقدینگی باشد.

* کاهش نرخ بهره در خردادماه

نرخ بهره بین بانکی در اواخر اردیبهشت ماه در حال نزدیک شدن به محدودههای سقف کریدور نرخ بهره بود با این حال اتخاذ سیاستهای پولی انبساطی توسط بانک مرکزی و نیز کاهش تقاضای بانکها در عملیات بازار باز موجب شد تا این نرخ روند کاهشی به خود بگیرد.

پس از چند ماه تقاضای بیش از ۱۵۰ همت (هزار میلیاردتومانی) بانکها در عملیات بازار باز، گزارش عملیات سیاست پولی هفته گذشته نشان داد که تقاضای بانکها برای نقدینگی به کمتر از ۱۳۰ همت رسیده که البته تمامی این تقاضاها نیز پذیرفته شده است.

برخلاف جمعآوری بیش از ۱۶ همت منابع در عملیات بازار باز و نیز جذب ۳.۵ همت منابع در قالب اعتبارگیری قاعدهمند توسط بانک مرکزی، نرخ بهره بین بانکی نسبت به هفته پایانی خردادماه، در هفته اول تیرماه ۰.۰۷ واحد درصد کمتر شد و به ۲۳.۴۱ درصد رسید که نشان از کاهش فشار تقاضا در بازار بین بانکی دارد.

* تاثیر نرخ بهره بین بانکی بر بازار سرمایه

مجتبی دانشی، کارشناس بازار سرمایه در گفتوگو با خبرنگار اقتصادی خبرگزاری فارس درباره تاثیر نرخ بهره بین بانکی بر بازارهای مالی گفت: نرخ بهره بین بانکی مستقیم بر بازار سرمایه اثرگذار نیست. نرخ بهره بین بانکی، یک نرخ شبانهای است که بانکها به یکدیگر قرض میدهند و به نوعی نرخ استقراض بین بانکی است که تسویه می شود.

این کارشناس بازار سرمایه ادامه داد: نرخ بهره و سود سپردههایی که ما میشناسیم و تاثیر مستقیم بر بازار سرمایه دارد با این نرخ فرق دارد. اما این نرخ بیمعنی نیست و افزایش این نرخ نشان میدهد بانکها در جذب نقدینگی موفق نبودهاند و در بازار سرمایه حجم معاملات نشان میدهد که این نقدینگی جذب بازار نشده است.

وی تاکید کرد: با وجود این مسائل میتوانیم انتظار رشد در بازارهای موازی داشته باشیم. افزایش حجم معاملات نیز این موضوع را نشان میدهد. حتی ممکن است به سهامداران این سیگنال داه شود که افزایش نرخ بهر بین بانکی و بی توجهی دولتمردان و مسئول بانک مرکزی نشان دهنده سیاست های انقباظی در آینده خواهد بود.

دانشی تصریح کرد: به طور کلی افزایش نرخ بهره بین بانکی بیشتر تاثیر روانی روی بازار سرمایه دارد.

* تعیین کریدور نرخ بهره توسط بانک مرکزی

در حال حاضر بانکهای مرکزی دنیا در سیاستگذاری پولی یک کریدور نرخ بهره تعریف میکنند، کف و سقفی تعریف شده و معمولا نرخ بهره هدف، در وسط این کوریدور تعیین میشود به عنوان مثال نرخ بهره هدف 18 درصد است.

در صورت مدیریت صحیح، طبیعتا نرخ بهره در بازار بین بانکی از این سقف کوریدور نباید بالاتر برود یا از کف آن به عدد پایینتری برسد.

بانکهای مرکزی در حال حاضر هدفگذاری تورمی انجام میدهند و این موضوع متعارف است، به عنوان مثال اعلام میکنند نرخ تورم هدف، 22 درصد است و با همین نرخ بهره، به آن هدف میرسند و به اقتصاد جهتدهی میکنند؛ پس نرخ بهره بین بانکی که به آن لنگر اسمی گفته میشود ابزاری است برای کنترل و هدفگذاری تورم که در همه دنیا از آن استفاده میکنند.

در حال حاضر، در پایان برنامه هفتم توسعه، نرخ تورم 10 درصدی برای کشور ترسیم شده است و کریدور نرخ بهره نیز بین 17 تا 24 درصد، قرار دارد.

پایان پیام/